Допустим, изначально вы собрали низкорисковый портфель, в котором 80% облигаций и 20% акций, но за два года акции сильно выросли — теперь соотношение облигаций и акций в портфеле стало 60/40. Уровень риска портфеля повысился.

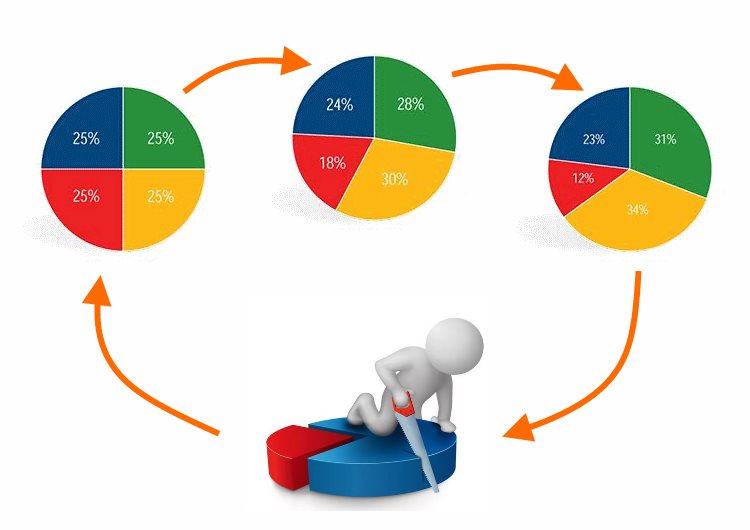

Во время ребалансировки инвестор восстанавливает исходные пропорции инструментов: либо вносит дополнительные деньги, чтобы докупить просевшие активы, либо продает подорожавшие, а на вырученные деньги восполняет недостающие доли.

Ребалансировка позволяет четко придерживается выбранной стратегии и не превышать заданный уровень риска. Часто ребалансировка также позволяет повысить эффективность портфеля — улучшает отношение доходности к риску.

Ни для кого не секрет, что рынок постоянно меняется. Каждый год происходят корпоративные и макроэкономические события, которые оказывают некоторое влияние на характеристики инвестиционных активов – риск, стоимость, доходность, ликвидность и так далее. Именно поэтому параметры определенный инвестиционных портфелей непостоянны. Ребалансировка – это регулярный или ситуационный пересмотр структуры инвестиционного портфеля. Именно грамотная ребалансировка портфеля позволяет единовременно сформировать инвестиционный портфель с необходимым балансом риска и доходности, при это поддерживать его в нужной форме. Виды ребалансировки портфеля позволяют выбрать наиболее подходящий вариант, чтобы получить выгоду.

Ребалансировка инвестиционного портфеля

Стоит отметить, что ключевой целью совершенно любой ребалансировки инвестиционного портфеля является улучшение соотношения риска и доходности в ответ на некоторые изменения рыночных условий. Имеется два вида ребалансировки портфеля. Первый случай – происходит корректировка реального портфеля к некоторым изменениям структуры модельного портфеля. Второй случай – устранение дисбаланса в структуре реального портфеля из-за динамики определённых составляющих. В том или ином случае ребалансировка делает портфель более актуальным к условиям. Перечислим два вида ребалансировки инвестиционного портфеля:

- Ребалансировка в связи с изменением модельного индексного портфеля;

- Ребалансировка в связи с отклонением структуры активов реального портфеля от модельной. Цель такой ребалансировки – приведение реального портфеля к структуре активов последнего обновления модельного портфеля.

Причины проведения ребалансировки инвестиционного портфеля:

- Изменение внешний условий;

- Изменение структуры портфеля;

- Изменение фундаментальных показателей эмитентов.

Помните, что слишком частая ребалансировка может последовать большие расходы на уплату комиссий, при этом не принесет пользы. Лучшая периодичность проведения ребалансировки инвестиционного портфеля – один раз в год. Ответственно отнеситесь к данной процедуре, чтобы не испытать неудачу.

Ребалансировка — это регулярный или ситуационный пересмотр структуры инвестиционного портфеля.

Рынок переменчив. Ежедневно происходят макроэкономические и корпоративные события, оказывающие влияние на характеристики инвестиционных активов: стоимость, доходность, риск, ликвидность и пр. Это значит, что и параметры отдельного инвестиционного портфеля непостоянны.

При формировании портфеля инвестор собирает его таким образом, чтобы он отвечал его целям и обладал необходимыми характеристиками. Но через некоторое время перспективы одних активов улучшатся, других — ухудшатся, а у третьих могут стать слишком рискованными. Именно поэтому инвестору стоит периодически пересматривать содержимое своего портфеля и приводить его в необходимый баланс — проводить ребалансировку.

Инвестиционная политика и цели

При формировании портфеля имеет смысл продумать собственную инвестиционную политику. Так, можно определить общие правила, в соответствии с которыми будут проводиться ребалансировки. Здесь можно прописать следующие критерии:

Соотношение акций и облигаций.

В каких ситуациях оно может меняться. Например, по мере приближения срока закрытия портфеля доля акций может снижаться, а облигаций — расти максимально возможная доля в портфеле для одного сектора/эмитента

Доля ликвидных активов, которые можно быстро продать и использовать полученные деньги на личные нужды

Доли инвестиций в рублях, долларах, евро и других валютах

Какая доля портфеля может быть задействована для краткосрочных спекуляций

Минимальный кредитный рейтинг облигаций

Какой купонный/дивидендный поток должен генерировать портфель и как часто необходимы выплаты.

Другие критерии

В первое время инвестиционную политику можно пересматривать при каждой ребалансировке. С первых шагов инвестор активно изучает рынок, инструменты, а также собственные мотивы и реакции на рыночные события.

Например, сначала инвестор хотел высокой доходности и составил портфель на 80% из акций. Но через несколько месяцев понял, что согласен и на меньшую доходность, лишь бы не нервничать из-за скачков на рынке. Или наоборот, инвестор все деньги вложил в облигации, но став чуть опытнее, понял, что в акциях есть более интересные возможности и теперь готов ради них рискнуть.

Ребалансировка — взгляд на рынок

Если вы придерживаетесь пассивного подхода к инвестициям, то можно каждый раз приводить структуру портфеля в соответствие с исходными данными. Если же предполагается более активное управление портфелем, то начать следует с оценки рыночной ситуации. Здесь стоит обратить внимание на следующее:

Инвестиционный климат в мире — оптимизм или пессимизм? С чем связано?

Какая политика у Центробанков и какие прогнозы?

Цены на сырьевые товары: углеводороды, металлы, удобрения и др. Какие тренды и консенсус-прогнозы?

Геополитика — что в фокусе, как это может отразиться на рынке и отдельных секторах?

Какая сейчас инфляция и процентные ставки, какие прогнозы?

Что происходит с рублем? С другими валютами?

Регуляторная среда. Какие новые законопроекты или изменения произошли с момента предыдущей ребалансировки?

Итогом работы на этом этапе станет довольно четкое понимание того, какие активы пользуются спросом, где остро стоит вопрос рисков, а где взгляд на ситуацию нейтральный.

Необязательно подробно рассматривать каждый пункт. Достаточно изучить лишь то, что касается активов в вашем портфеле. Например, нет смысла акцентировать внимание на ценах на зерно, если у вас нет в портфеле бумаг сельхозпроизводителей и вы не планируете их покупать.

Для прогнозов стоит смотреть на 12 месяцев вперед. Если неопределенность по отдельной теме высокая и консенсус-прогноза нет, то можно отталкиваться от того, что возможны самые различные варианты.